Otázku, kterou si možná položil už nejeden investor. A že jde o téma probírané i mezi samotnými poradci, rozhodli jsme se publikovat tento článek. Názor jednotný nečekejte. V dnešním článku vás seznámíme s naším postojem. Ačkoli v investování je málokdy něco černobílé, tak v této otázce máme poměrně jasno, přičemž vždy zohledňujeme nejen výnos ale celkový přínos vs. riziko pro klienta. Než si vše rozkryjeme, podívejme se na dva příběhy z investičního světa a ze všeho nejdříve si řekněme, co pojmy ETF nebo FKI znamenají.

FKI neboli "fond kvalifikovaného investora" Zde najdete přesnou definici zákonem. Lidskou řečí se do takové investice musíte "kvalifikovat". Buď investujete do fondu minimálně 125 tisíc eur (čili zhruba 3,5 milionu Kč) a zároveň čestně prohlásíte, že rozumíte všem rizikům spojeným s danou investicí a že máte dostatečné zkušenosti s investováním do obdobných nástrojů, do kterých fond investuje. Nebo stačí 1 milion Kč a vyplnění poměrně rozsáhlého dotazníku prokážete administrátorovi fondu, že investice odpovídá vašemu finančnímu zázemí, investičním cílům a vašim odborným znalostem a zkušenostem. FKI mohou využívat investiční nástroje zakázané u retailových fondů. Mohou spekulovat s měnovými kurzy, s opcemi na akcie, s futures na komodity. Nemají povinnost uveřejňovat tzv. klíčové informace pro investory. Často dochází k omezení likvidity. Výnos může být zajímavý, nese však také odpovídající rizika.

Nechceme vám ale zamotat hlavy definicemi, pojďme se na problematiku podívat skrze dva příběhy.

V roce 2008 se Warren Buffett vsadil o milion dolarů, že v příštích 10 letech vydělá obyčejný indexový fond více než 5 pečlivě vybraných hedge fondů, tedy aktivně řízených fondů bez legislativních omezení. Hedge fondy můžeme považovat za jistou obdobu FKI. Abychom dlouhý příběh zkrátili: Buffettův protivník sázku v roce 2015 vzdal se slovy: „Hra skončila. Prohrál jsem.“ O tomto souboji aktivního a pasivního investičního přístupu si můžete více přečíst v angličtině například zde.

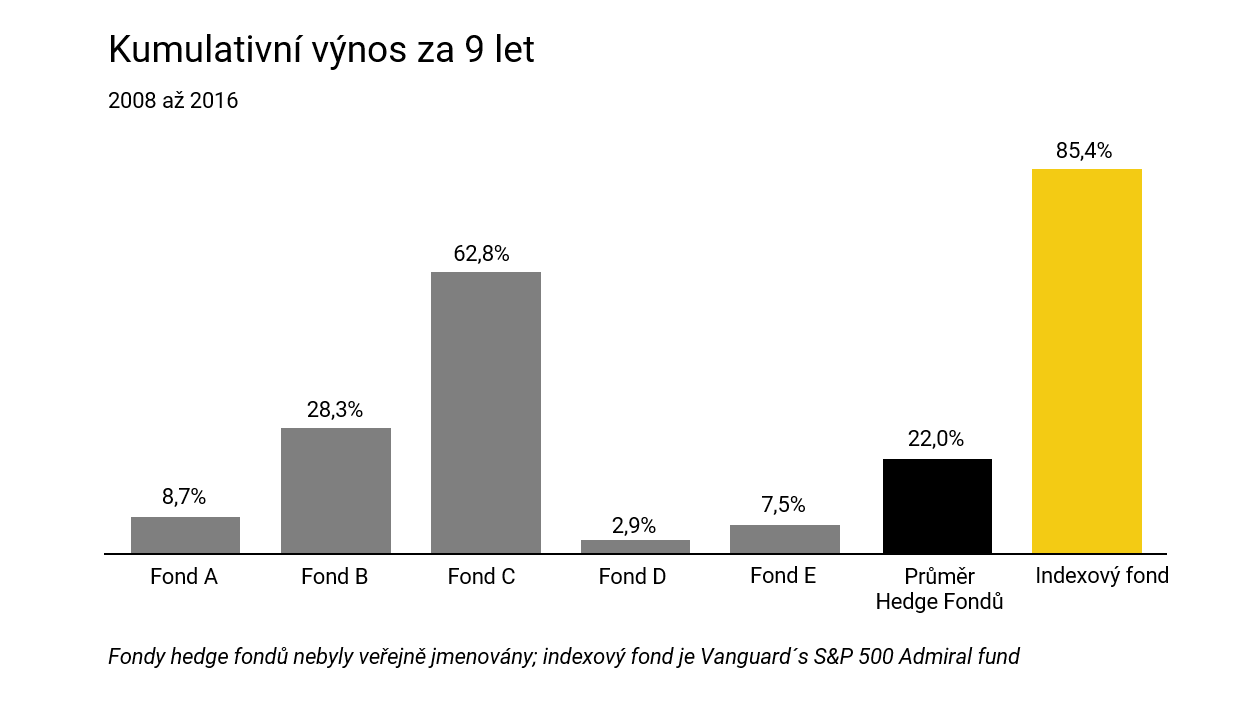

Názvy vybraných hedge fondů nebyly zveřejněny. Jako indexový fond byl zvolen Vanguard´s S&P 500 Admiral fund. Jak si ve sledovaném období jednotlivé fondy vedly, znázorňuje následující obrázek.

Zdroj: Berkshire Hathaway dopis akcionářům 2016

Zatímco hedge fondy dosáhly v průměru zhodnocení 22 % za 9 let, indexový fond zhodnotil prostředky o více jak 85 %. Warren Buffett celou sázku komentoval ve svém každoročním dopisu akcionářů s tímto závěrem: „Určité množství chytrých lidí řídí hedge fondy. Ale do velké míry jsou jejich snahy samo-neutralizační, a jejich IQ nepřesáhne náklady, které účtují klientům. Investoři, v průměru a za určitý čas, na tom budou lépe s nízkonákladovými indexovými fondy, než se skupinou fondů fondů.“

Druhý příběh je realitou pro mnoho světových nezávislých investorů. Dobrým příkladem je švédská Nobelova nadace nebo Norský ropný fond. Nobelova nadace drží zhruba 30 % prostředků v hedge fondech. Zbytek jsou ve velké míře indexové ETF fondy případně klasické podílové fondy. Norský ropný fond (největší investor na světě) dokonce nedrží žádné hedge fondy a kupuje sám přímo akcie. Dělá to ale velmi podobně jako indexové fondy. Nakupuje a drží tedy většinu světových akcií podle jejich tržní kapitalizace. Ve svém portfoliu tak má téměř každou veřejně obchodovatelnou akcii na světě. V dané firmě zpravidla drží cca 1 až 1,5 % z její celkové hodnoty. Nepoužívají žádnou složitou investiční strategii a drží se prověřeného “kup a drž”.

Pro klienty vybíráme ty nejlepší investiční nástroje a produkty, které, stejně jako jejich správce, prověřil čas. Pokud dojdeme k přesvědčení, že české FKI by měly být součástí klientových portfolií, zařadíme je. Náš osobní názor je ale takový, že FKI dlouhodobě nezlepší poměr výnos/riziko portfolia jako celku. Důležitá je pro nás také diverzifikace, tedy rozložení rizika. Globální ETF fondy investují prakticky výhradně mimo ČR. České FKI naopak často uvnitř české ekonomiky, jejíž součástí jsou zpravidla i vaše ostatní majetky a příjmy – nemovitosti, podnikatelské aktivity, zaměstnání a příjmy z nich. Jejich použitím tedy diverzifikaci zhoršujete. A tak při rozhodování, zda ETF nebo FKI, zatím spoléháme zejména na prověřené ETF fondy.

Pokud jste jiného názoru, pak doporučujeme držet se maximální hranice 30 % z AUM, jako to dělá Nobelova nadace. Nutno dodat, že Nobelova nadace využívá hedge fondy, které fungují několik desítek let a mají za sebou dostatečnou historii, kterou prověřila i finanční krize v roce 2008. V České republice vznikly všechny FKI v době býčích trhů a dovolíme si říct, že ještě neprošly obdobím významné ekonomické krize. U těchto nástrojů je velmi složité odhadovat, jak se v rámci portfolia budou při různých vypjatých situacích chovat a je potřeba na takové riziko pamatovat. Řešíte-li jak vhodně investovat své peníze při akceptovatelném riziku, pojďme si o tom popovídat.

zdroj: https://www.edwardinvest.cz/